- L'impôt sur la fortune est perçu sur la fortune nette

- L'impôt sur la fortune est progressif

- Chaque canton suisse applique son propre taux d'imposition

- Les titres cotés en bourse sont évalués selon leur valeur au 31 décembre

Impôt sur la fortune : qu'est-ce que c'est ?

L’impôt sur la fortune en Suisse est un impôt direct prélevé sur la valeur totale des biens et actifs personnels d’un individu. L’impôt est calculé sur la fortune nette du contribuable, c’est à dire tous les biens, sans tenir compte des dettes.

Contrairement à l’impôt sur le revenu, qui est basé sur les revenus d’une personne au cours d’une année, l’impôt sur la fortune se concentre sur la richesse accumulée, et il est évalué au 31.12 pour ce qui est de la fortune mobilière et au prix d’acquisition pour les biens immobiliers.

L’impôt sur la fortune est prélevée uniquement par le canton de résidence ou par le lieu d’un bien immobilier. Cette compétence a été confiée aux cantons par la confédération et a été codifiée par l’art. 2 de la LHID.

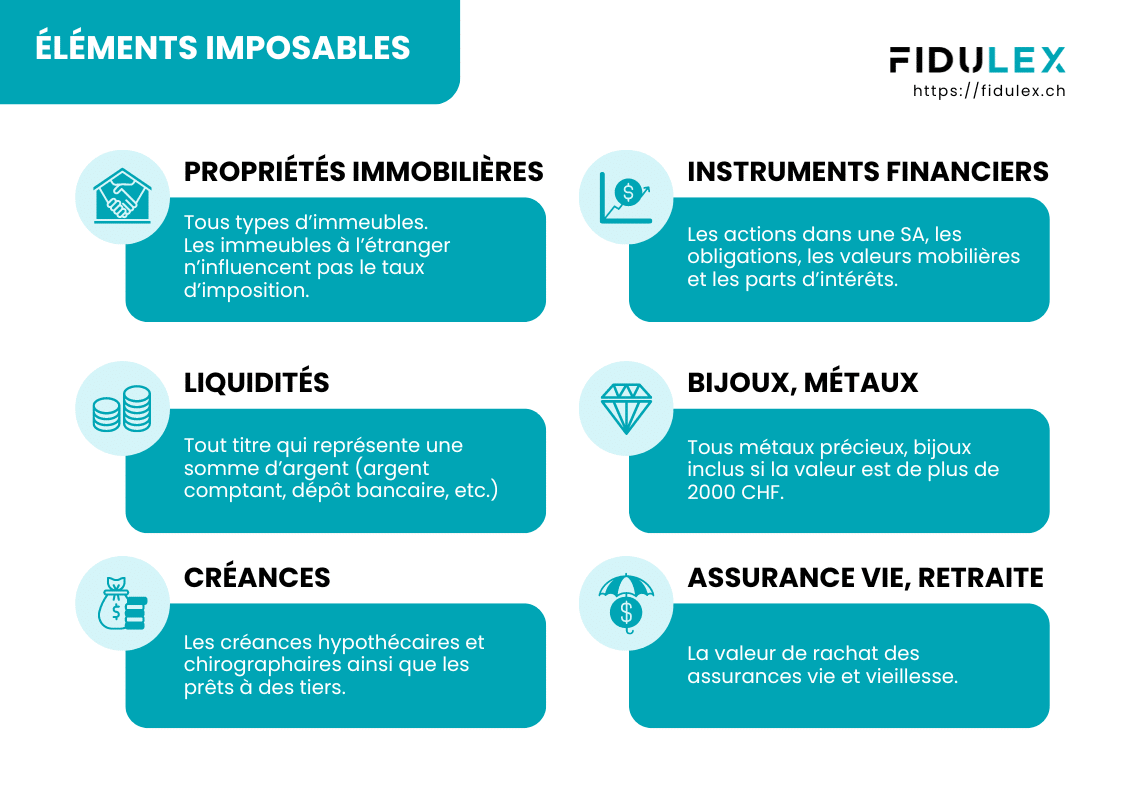

Éléments imposés à l'impôt sur la fortune

Voici une liste non-exhaustive des différents éléments sujets à l’impôt sur la fortune, et qui doivent donc apparaître dans la déclaration d’impôts. Ces éléments peuvent varier d’un canton à l’autre.

- Propriétés immobilières : Tous types d’immeubles.

On notera aussi que les immeubles dont vous êtes propriétaire à l’étranger n’influencent pas le taux d’imposition, bien qu’ils doivent être déclarés.

Veuillez cependant vérifier que le pays où vous avez votre propriété a bien un accord de double imposition avec la Suisse. La France, par exemple a un accord de double imposition avec la Suisse.

- Instruments financiers : Sont inclus dans cette catégorie des éléments comme les actions dans une société anonyme, les obligations, les valeurs mobilières, les parts d’intérêt dans les entreprises, les sociétés ou associations.

- Liquidités et dépôts bancaires : On entend par là tout titre représentant une somme d’argent. Ce sera par exemple l’argent comptant, les dépôts bancaires, les soldes de comptes courants.

- Parts de placements collectifs avec immobilier direct : La différence entre la valeur totale des actifs du placement et celle de ses biens immobiliers.

- Créances : Les créances hypothécaires mais aussi chirographaires.

- Fortune commerciale : Tous les éléments constitutifs de la fortune commerciale.

- Assurances-vie et retraite : On parle ici de la valeur de rachat des assurances-vie et vieillesse.

- Bijoux et argenterie : Ces derniers sont inclus dans cette catégorie uniquement si leur valeur est supérieure à 2’000 CHF.

- Métaux précieux : L’or, l’argent ou la platine par exemple.

- Cheptel : On incluera ici autant le bétail mort que le bétail vivant.

Éléments non imposés à l’impôt sur la fortune

- Meubles et Collections : Les meubles, y compris les collections artistiques et scientifiques pouvant être considérées comme telles.

- Vêtements : Tous types de vêtements.

- Ustensiles de ménage : Les divers outils utilisés dans le ménage.

- Livres : Les livres destinés à l’usage personnel du contribuable et de sa famille.

- Épargne Retraite (LPP) : Le capital versé dans le cadre de l’épargne pour la prévoyance professionnelle (LPP).

Estimation des éléments imposables à l’impôt sur la fortune

Fortune mobilière

- Cryptomonnaies

- Argent liquide

Attestation bancaire indiquant le solde au 31 décembre.

- Titres cotés en bourse

- Titres non-cotés en bourse en Suisse

Basés sur la valeur de rendement et intrinsèque; règles spéciales pour sociétés immobilières selon Circulaire CSI N°28.

- Titres non-cotés en bourse à l’étranger

Traitement similaire aux titres non-cotés suisses; nécessité de documents financiers détaillés; option de Ruling Fiscal.

- Prêts octroyés

- Titres commerciaux

- Assurances-vie

- Bijoux et argenterie

Évaluation à la valeur de revente dans des conditions normales de marché.

Fortune immobilière

- Immeubles

Valeur fiscale basée sur le prix d’achat indiqué dans le contrat. Imposition à l’usufruitier si soumis à usufruit.

- Immeubles à l’étranger

Prix d’achat converti en francs suisses avec le taux fiscal de l’année d’acquisition. Intégrés seulement pour fixer le taux d’impôt.

- Immeubles reçus (donation/succession)

Valeur fiscale établie par l’administration fiscale lors de l’événement de donation ou de succession.

- Immeubles commerciaux et/ou industriels

Évalués selon la valeur actuelle du terrain, des constructions et des installations accessoires.

- Immeubles agricoles

Évalués à leur valeur de rendement, y compris la partie servant de logement pour l’exploitation agricole et sylvicole.

Quelles sont les dettes et déductions autorisées ?

Les dettes déductibles incluent les dettes chirographaires, les hypothèques, les dettes privées justifiées et les soldes négatifs des comptes.

Répartition géographique des dettes

En Suisse, seules les dettes proportionnelles liées aux actifs imposables peuvent être déduites, selon leur localisation.

Déductions forfaitaires

En Suisse, des déductions forfaitaires sont établies. Cela signifie qu’un contribuable avec une fortune inférieure au montant défini ne paiera pas d’impôt sur la fortune.

- Genève : 82'200 CHF pour une personne seule et 164'400 CHF pour un couple

- Vaud : 58'000 CHF pour une personne seule et 116'000 CHF pour un couple

- Valais : 30'000 CHF pour une personne seule et 60'000 CHF pour un couple

- Schwytz : CHF 125'000 pour une personne seule et CHF 250'000 pour un couple

Déductions forfaitaires à Genève

D’autres déductions forfaitaires sont prévues pour les indépendants et les associés dans des sociétés de personnes.

Comment déterminer la valeur des actifs ?

Pour déterminer la valeur d’un bien, il faudra connaître la valeur du marché.

Dans le cas d’un bien immobilier par exemple, à moins qu’il ne soit utilisé pour des activités agricoles, il sera généralement estimé grâce à la valeur du marché.

Toutefois, cette valeur varie selon les cantons. Certains utilisent la valeur du marché pour estimer la valeur d’un bien, d’autres la valeur de rendement.

Impôt sur la fortune par canton

Tout comme l’impôt sur le revenu, les cantons ont libre choix dans la fixation des taux d’imposition au niveau de l’impôt sur la fortune. Certains cantons ont décidé de garder des taux d’imposition modérés, d’autres un peu plus élevés mais avec d’autres avantages.

Voici une liste qui vous donne une idée du montant des impôts cantonaux et communaux pour une personne seule sans enfants. Les montants d’impôt sont en CHF.

| Canton, ville | 100k | 500k | 1 mio | 5 mio |

|---|---|---|---|---|

| GE – Genève | 81 | 2 011 | 5 485 | 44 286 |

| VD – Vaud | 188 | 2 615 | 6 478 | 38 141 |

| SZ – Schwytz | 101 | 1 005 | 2 010 | 10 050 |

| ZG – Zoug | 0 | 472 | 1 750 | 12 470 |

| ZH – Zürich | 49 | 694 | 2 118 | 24 242 |

| VS – Valais | 284 | 2 205 | 5 127 | 31 345 |

| FR – Fribourg | 142 | 2 014 | 5 020 | 26 188 |

| NE – Neuchâtel | 286 | 3 420 | 6 840 | 34 200 |

| JU – Jura | 173 | 1 605 | 3 989 | 26 495 |

| BS – Bâle | 28 | 2 298 | 6 050 | 39 626 |

| BE – Berne | 153 | 1 632 | 4 111 | 28 018 |

| NW – Nidwald | 131 | 632 | 1 259 | 6 269 |

| UR – Uri | 70 | 848 | 1 823 | 9 623 |

Taux d'imposition sur la fortune par canton

Impôt sur la fortune à Genève

L’imposition sur la fortune à Genève commence une fois la déduction forfaitaire appliquée. L’impôt de base sur la fortune est calculé par tranches, avec des taux spécifiques appliqués à chaque niveau de fortune.

La tranche de fortune entre 1 CHF et 114 621 CHF est imposée à 1.75‰, ce qui donne un impôt maximum de 200,60 CHF pour cette tranche.

Pour des niveaux de fortune plus élevés, les taux augmentent progressivement jusqu’à 4.5‰ pour la fortune dépassant 1 719 304 CHF. Une fois l’impôt de base déterminé, un impôt supplémentaire, ainsi que les impôts cantonaux et communaux sont ajoutés.

Impôt sur la fortune dans le canton de Vaud

L’impôt sur la fortune dans le canton de Vaud est également calculé par tranches.

La tranche de fortune basse est faiblement imposée. Pour une fortune de 100 000 CHF, le taux est de 0.779‰ avec un impôt de base de 77.90 CHF.

Tandis qu’au-dessus de CHF 2 000 000 de fortune imposable, l’impôt sur les milliers supplémentaires est calculé au taux de 3.39 ‰.

Impôt sur la fortune en Valais

Dans le canton du Valais, en Suisse, l’impôt sur la fortune est prélevé par le canton ainsi que par les communes, avec un barème progressif.

Pour des biens compris entre 1 000 et 200 000 CHF, le taux varie par tranches de 1 000 CHF, avec une augmentation progressive d’environ 0.1 à 0.2 %.

Au dessus de 1 901 000 CHF, le taux d’imposition atteint 3%.

Impôt sur la fortune à Schwytz

Dans le canton de Schwyz, l’impôt sur la fortune est de 0.6‰ et s’applique de manière linéaire, donc le taux reste identique quel que soit le montant de la fortune.

Pour les biens immobiliers, c’est la valeur officielle estimée qui sert de base pour l’imposition.

Impôt sur la fortune à Zoug

À Zoug, l’impôt sur la fortune pour 2024 variera entre 0.425 et 1.9‰. Dès 2024, des tarifs réduits s’appliqueront et l’impôt sera progressif, avec un taux augmentant en fonction de la fortune.

Comment diminuer l'impôt sur la fortune ?

Il n’y a pas beaucoup d’options disponibles pour diminuer le taux de l’impôt à la fortune mais certaines astuces peuvent néanmoins être mises en place.

- Vous pouvez comparer et choisir de vous établir dans un canton avec un taux d'imposition moins élevé, ce qui vous permettra donc d'économiser de l'argent.

- Une autre option serait d'investir dans des immeubles car la valeur imposable d'un bien immobilier sera généralement moins élevée que sa valeur réelle.

- Vous pouvez aussi transférer des fonds vers des actifs non imposables tels que les 2ème et 3ème piliers, ce qui réduira votre fortune imposable.

Questions fréquentes

Quand commence et finit l'assujettissement à l'impôt sur la fortune ?

L’assujettissement illimité commence généralement quand une personne prend domicile en Suisse ou commence un séjour fiscal.

Il se termine lors du départ de la Suisse ou du décès. L’assujettissement limité commence avec l’acquisition d’éléments imposables en Suisse et se termine avec leur disparition.

Quelle est la responsabilité fiscale des époux ?

Les assurances vie sont-elles imposables dans le cadre de l'impôt sur la fortune ?

Comment la fortune des enfants mineurs est-elle traitée fiscalement ?

La fortune des enfants mineurs est généralement ajoutée à celle de leurs parents ou du détenteur de l’autorité parentale jusqu’à ce qu’ils atteignent la majorité, moment où ils commencent à être taxés individuellement sur leur fortune personnelle.

Comment les dettes sont-elles traitées dans le calcul de l'impôt sur la fortune ?

Les dettes établies sont déductibles de la valeur totale des actifs pour déterminer la fortune nette imposable. Cela inclut les hypothèques, les prêts personnels, et autres dettes documentées.